Wenn du eine Immobilie kaufst, wird dir irgendwann der Begriff Grundschuldbestellung begegnen - und zwar nicht als Vorschlag, sondern als Pflicht. Fast jeder Immobilienkäufer in Deutschland muss sie durchlaufen. Doch viele verstehen erst nach dem Termin, was da eigentlich passiert ist. Und das ist gefährlich. Denn eine Grundschuld bleibt bestehen, auch wenn du den Kredit vollständig zurückgezahlt hast - es sei denn, du lässt sie löschen.

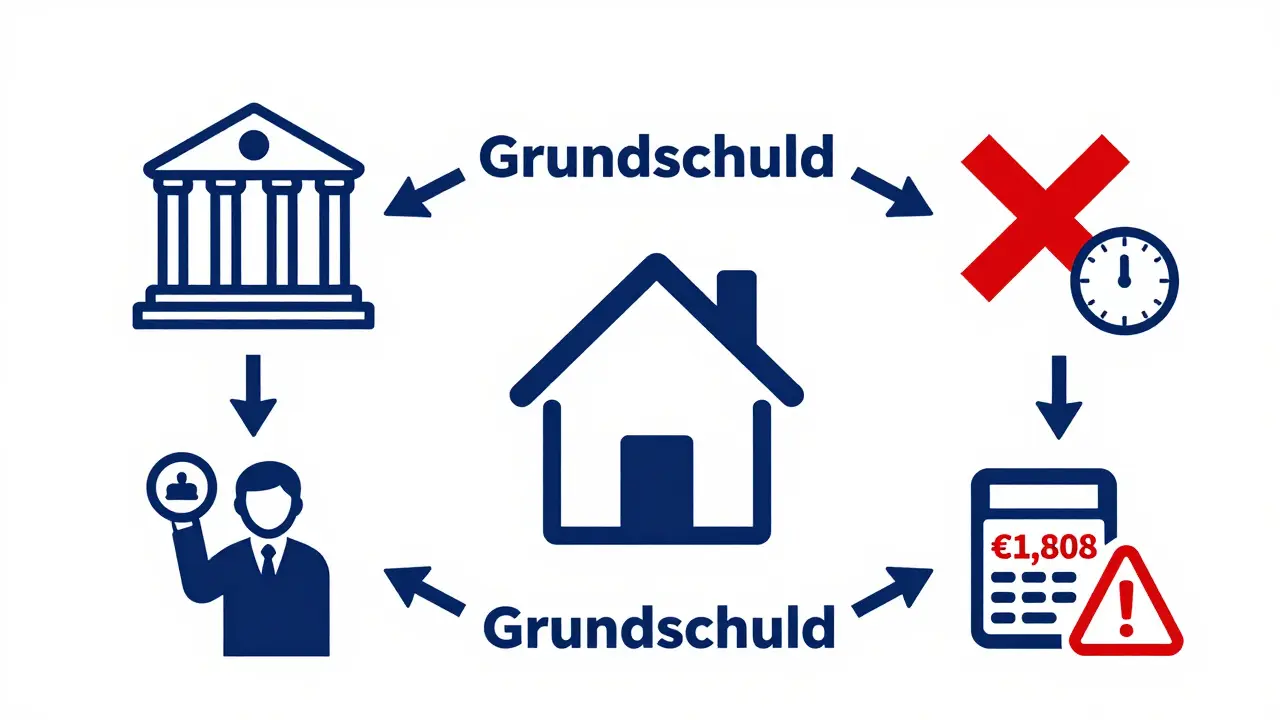

Die Grundschuld ist keine Hypothek. Das ist der wichtigste Unterschied. Eine Hypothek ist an den konkreten Kredit gebunden: Sobald du ihn abbezahlt hast, verschwindet sie. Die Grundschuld dagegen ist ein eigenständiges Recht, das du deinem Grundbuch einträgst. Sie sichert der Bank das Recht zu, deine Immobilie zu versteigern, wenn du nicht mehr zahlen kannst - ohne dass sie erst vor Gericht klagen muss.

Diese Sicherheit ist für Banken unschlagbar. Deshalb nutzen 98,7 Prozent aller Immobilienkäufer in Deutschland heute eine Grundschuld, wie die Bundesnotarkammer 2023 bestätigte. Sie ist schneller, flexibler und kostengünstiger für die Bank - und deshalb fast immer die einzige Option, die du bekommst.

Die Grundschuld wird im Grundbuch, Abteilung III, eingetragen. Dort steht: „Grundschuld in Höhe von 287.450 Euro“ - das ist der Durchschnittswert 2023. Du zahlst diesen Betrag nicht. Du gibst nur das Recht, ihn im Notfall einzutreiben. Und das bleibt bestehen, auch wenn du später den Kredit bei einer anderen Bank abschließt.

Der Prozess ist standardisiert - aber nicht einfach. Du bekommst von deiner Bank ein Formular, das du ausfüllen und unterschreiben musst. Es enthält die exakte Höhe der Grundschuld, den Zweck (Immobilienkauf), und die Laufzeit. Viele Käufer unterschreiben das blind. Ein Fehler.

Der Notartermin dauert durchschnittlich 45 bis 60 Minuten. Die eigentliche Grundschuldbestellung nimmt nur 20 bis 25 Minuten in Anspruch. Der Rest ist Erklärung. Und hier liegt das Problem: 62,4 Prozent der Käufer nennen diesen Termin die komplexeste Phase des gesamten Kaufprozesses, wie Daten von Immowelt.de zeigen.

Der Notar liest dir den Vertrag vor, erklärt dir die Rechtsfolgen - und du unterschreibst. Danach wird die Urkunde an das Grundbuchamt geschickt. Die Eintragung dauert je nach Region zwischen 18 und 27 Tagen. In München oder Frankfurt sind es 27,3 Tage, in Mecklenburg-Vorpommern nur 18,7. Seit Januar 2024 läuft alles digital - das hat die Dauer um durchschnittlich 3,7 Tage verkürzt.

Die Kosten sind nicht verhandelbar. Sie richten sich nach der Bundesgebührenordnung für Notare (GNotKG). Für eine Grundschuld von 250.000 Euro zahlst du:

Gesamt: 1.808,30 Euro. Das ist mehr als bei einer klassischen Hypothek - der Unterschied liegt bei durchschnittlich 412,50 Euro pro Eintragung, wie eine DVWI-Studie belegt.

Warum so teuer? Weil der Notar nicht nur ein Formular entgegennimmt. Er prüft, ob alle Parteien rechtlich handlungsfähig sind, ob Ehegatten zustimmen, ob Vollmachten vorliegen. Und er muss sicherstellen, dass du verstehst, was du unterschreibst. Das ist kein Formsache - das ist Rechtsberatung.

Dieser Punkt ist der kritischste. 43,7 Prozent der Käufer wissen nicht, dass die Grundschuld nach Tilgung des Kredits weiter besteht, wie Prof. Dr. Anja Seeliger von der Humboldt-Universität feststellte. Und das ist kein kleiner Fehler. Das ist ein finanzielles Risiko.

Wenn du deine Immobilie später verkaufst, muss die Grundschuld gelöscht werden - sonst kann der Käufer sie nicht als „frei“ verkaufen. Und wer zahlt das? Du. Die Löschung kostet wieder 500 bis 700 Euro. Und wer erinnert sich daran, dass er das tun muss? Nur wenige.

Die Deutsche Bundesbank berichtet, dass 19,2 Prozent der Immobilienkäufer in den letzten drei Jahren ungewollt eine Grundschuld beibehielten - obwohl der Kredit längst abbezahlt war. Das bedeutet: Deine Immobilie trägt ein Recht, das du nicht mehr brauchst. Und es blockiert zukünftige Finanzierungen, falls du ein neues Darlehen brauchst.

Die Lösung? Du musst aktiv handeln. Sobald du den letzten Kreditbetrag gezahlt hast, rufst du deine Bank an und verlangst die Löschungsunterlagen. Die schickst du dann an deinen Notar - und der lässt die Grundschuld aus dem Grundbuch streichen. Ohne diese Aktion bleibt sie bestehen. Für immer.

Die häufigsten Probleme sind einfach - und vermeidbar:

Und vergiss nicht: Der Notar ist nicht dein Berater. Er ist der neutralen Vermittler. Er erklärt dir das Gesetz - aber er sagt dir nicht, ob du den Kredit nehmen sollst. Frag nach, wenn etwas unklar ist. Schreibe dir Fragen auf. Nimm einen Vertrauten mit.

Es gibt Bewegung. Der Deutsche Notarverein fordert seit Februar 2024, die Grundschuld automatisch zu löschen, sobald der Kredit abbezahlt ist. Das würde jährlich 238 Millionen Euro an unnötigen Kosten sparen.

Die Technik ist da. Die Digitalisierung läuft. Die Grundbuchämter sind vernetzt. Warum also nicht auch die Löschung automatisch? Weil das Gesetz es nicht vorschreibt. Und weil die Banken profitieren: Eine bestehende Grundschuld ist eine einfache Möglichkeit, Kunden an sich zu binden - auch nach der Tilgung.

Die Verbraucherzentrale sagt: 31,7 Prozent der Käufer verstehen immer noch nicht, dass sie die Löschung selbst anstoßen müssen. Das ist kein Mangel an Intelligenz. Das ist ein Mangel an Transparenz.

Wenn du gerade eine Immobilie kaufst:

Die Grundschuldbestellung ist kein Hindernis. Sie ist ein Werkzeug. Ein mächtiges, aber gefährliches. Wer sie versteht, nutzt sie. Wer sie nicht versteht, zahlt dafür - oft jahrelang.

Das ist doch lächerlich. Grundschuld löschen? Wer macht das schon? Die Bank hat doch das Recht, das Ding zu behalten. Warum sollte man Geld für unnötige Bürokratie ausgeben?

Hör mal zu, Leute, das ist kein normaler Vertrag, das ist eine lebenslange Falle die dir der Staat und die Banken verkaufen als Standardlösung. Die Grundschuld ist kein Werkzeug, das ist ein Schuldensarg. Ich hab sie vor 12 Jahren unterschrieben, hab den Kredit abbezahlt, aber die Bank hat mir nie gesagt, dass ich sie löschen muss. Jetzt will ich verkaufen und muss 600 Euro zahlen, weil ich nicht wusste, dass ich das selbst machen muss. Kein Notar hat mir das gesagt. Kein Berater. Kein Mensch. Das ist systematischer Betrug. Die Bundesbank sagt 19,2 % behalten sie unbeabsichtigt. Ich sag: es sind 90 %. Die anderen wissen einfach nicht, dass sie es wissen sollten. Und jetzt will der Notarverein das automatisch machen? Endlich. Aber warum erst nach 20 Jahren, nachdem Tausende ihr Geld verbrannt haben?

Ich verstehe, wie erschreckend das alles ist… wirklich, das ist so viel Druck, so viel Fachjargon, und keiner sagt dir: „Hey, du musst später nochmal ran!“ Ich hab das auch erst nach dem Kauf rausgefunden, und es hat mich fast umgehauen. Aber: du bist nicht allein. Es ist nicht deine Schuld. Du hast vertraut. Und jetzt kannst du es korrigieren. Hol dir die Unterlagen. Schreib dir einen Erinnerungstermin in dein Handy. Und wenn du unsicher bist, frag hier nach – wir helfen dir. Du bist stark. Du schaffst das. 💪❤️

Typisch deutsche Bürokratie. Man unterschreibt ein Dokument, das einem 30 Jahre lang das Leben schwer macht, und dann wird einem gesagt: „Oh, übrigens, du musst das nochmal machen – und zwar selbst.“ 😏 Ich wette, die Notare verdienen mehr an der Löschung als an der Bestellung. Die ganze Geschichte ist ein perfektes Geschäftsmodell. Die Banken kriegen die Sicherheit, die Notare kriegen das Geld – und der Käufer? Der kriegt einen Traum… und eine lebenslange Rechnung. 🤡

Wer nicht lesen kann, ist selbst schuld. Das steht doch klar im Text: „Du musst aktiv handeln“. Wer das nicht versteht, sollte nicht kaufen. Wir haben in Deutschland eine 100%ige Transparenz. Wenn du dich nicht informierst, ist das dein Problem. Und wer jetzt noch sagt „das ist Betrug“, der hat keine Ahnung von Recht. Die Gesetze sind da. Wer sie nicht kennt, ist dumm. Nicht betrogen. DUMM. 😤

Was für ein Aufwand. Ich hab ne Immobilie gekauft. Habe die Grundschuld unterschrieben. Jetzt hab ich sie abbezahlt. Und jetzt soll ich nochmal zum Notar? Nein. Ich lass sie drin. Ist doch egal. Wer will die schon verkaufen? Und wenn doch, dann zahlt der Käufer. Ich hab mein Geld raus. Fertig.

Die ganze Geschichte ist ein Trauerspiel. Ich hab meinen Notar gefragt, ob die Grundschuld weg ist, wenn ich zahle. Der hat nur genickt und gesagt „ja“. Ich hab geglaubt. Ich hab vertraut. Jetzt muss ich 700 Euro zahlen, weil ich nicht wusste, dass er gelogen hat. Oder gelogen hat, oder nicht verstanden hat. Ich weiß es nicht. Aber ich weiß eins: Die Notare sind keine Berater. Sie sind Verkäufer von Formularen. Und wir sind ihre Kundschaft. Und sie profitieren davon, dass wir nicht aufpassen. Das ist kein Fehler. Das ist ein System.

Als Finanzjurist muss ich sagen: Die Grundschuld ist ein Sicherungsrecht im Sinne des BGB §1113, kein Darlehensinstrument. Die Verwechslung mit der Hypothek ist ein klassischer Irrtum, der in der Praxis zu massiven Transaktionskosten führt. Die digitale Eintragung seit 2024 hat zwar die Prozessdauer reduziert, aber nicht das Informationsdefizit. Die Löschung erfolgt gemäß §1163 BGB nur auf Antrag – und das ist der entscheidende Knackpunkt. Die Banken haben keinen Anreiz zur Automatisierung, da die Grundschuld als „latent security“ den Kundenbindungseffekt erhöht. Ein regulatorischer Eingriff wäre notwendig – aber bis dahin: Dokumentation, Dokumentation, Dokumentation.

Ich hab das vor zwei Jahren durchgemacht. Hat mich fast umgehauen. Aber ich hab’s geschafft. Ich hab den Brief von der Bank gesucht, hab den Notar angerufen, hab alles aufgeschrieben. Und heute, zwei Jahre später, ist die Grundschuld weg. Ich hab’s geschafft. Und ich will nur sagen: Es ist nicht leicht. Aber es ist möglich. Und du bist nicht allein. 💛