Wenn eine Ehe auseinanderbricht, geht es nicht nur um Emotionen - oft steht auch eine Immobilie auf dem Spiel. Wer die gemeinsame Wohnung oder das Haus verkaufen muss, läuft Gefahr, unerwartete Steuern zu zahlen. Viele denken: Notverkauf einer Immobilie bei Scheidung ist doch nur eine finanzielle Abwicklung. Doch die Steuern machen hier einen entscheidenden Unterschied. Und wer nicht genau weiß, wann er verkaufen darf, zahlt plötzlich Tausende Euro mehr - nur weil er einen Monat zu spät handelte.

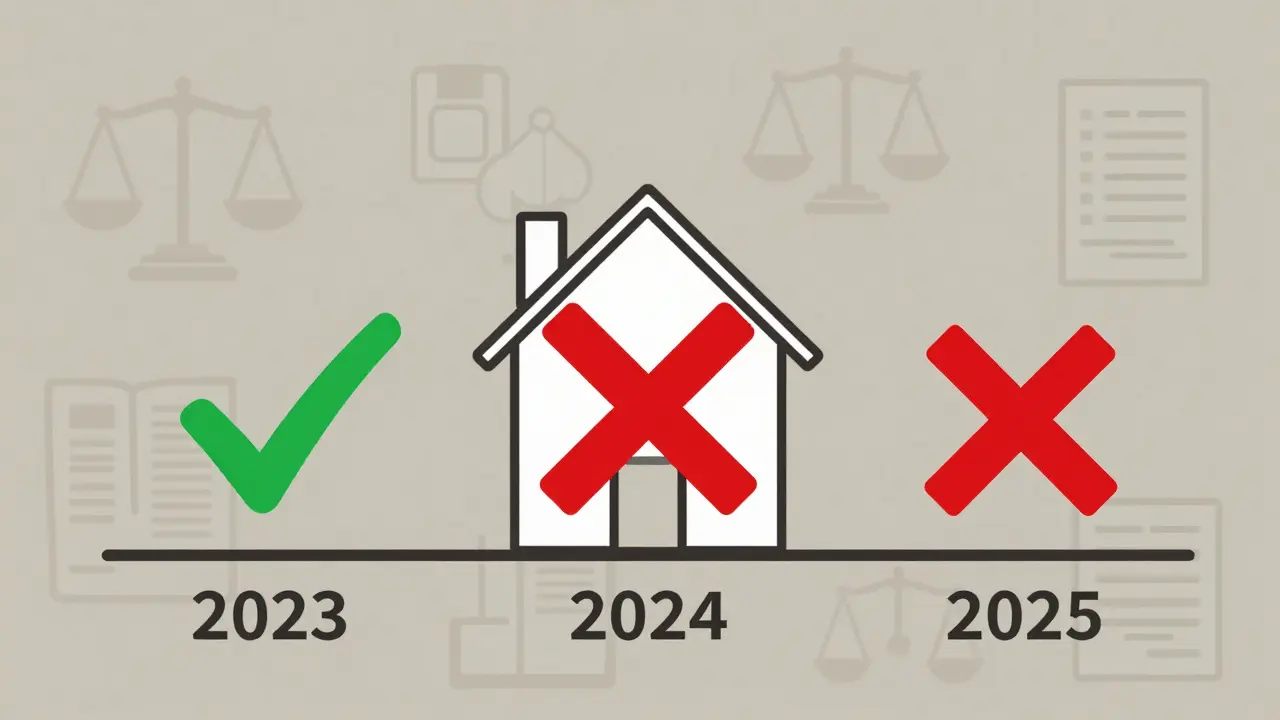

Stellen Sie sich vor: Sie und Ihr Partner wohnen seit sieben Jahren in Ihrem Haus. Jetzt trennen Sie sich. Sie ziehen im Mai 2025 aus. Der Verkauf soll im September 2025 erfolgen. Dann: steuerfrei. Denn die Immobilie wurde im Jahr des Auszugs (2025) und in den beiden vorherigen Jahren (2023 und 2024) noch selbst genutzt.

Was aber, wenn der Verkauf erst im März 2026 stattfindet? Dann ist 2025 das letzte Jahr der Selbstnutzung - aber 2026 ist das Verkaufsjahr. Und in diesem Jahr haben Sie die Immobilie nicht mehr bewohnt. Die Dreijahresfrist ist gebrochen. Der Gewinn aus Ihrem Anteil wird steuerpflichtig. Und das, obwohl Sie 15 Jahre in der Wohnung gelebt haben.

Das bedeutet: Wenn Sie im Juni 2024 ausziehen, aber erst im November 2026 verkaufen, dann haben Sie in den Jahren 2024, 2025 und 2026 nicht mehr selbst genutzt. Die Dreijahresfrist ist verpasst. Ihr Anteil am Gewinn ist steuerpflichtig. Selbst wenn Ihr Partner noch wohnt - er kann für seinen Anteil die Steuerfreiheit behalten. Sie nicht.

Das ist kein theoretisches Szenario. In Österreich und Deutschland wurden 2022 über 148.000 Ehen geschieden. In mehr als der Hälfte dieser Fälle war eine Immobilie beteiligt. Viele Betroffene merken erst nach dem Verkauf, dass sie eine Steuerschuld haben - und dann ist es zu spät.

Beispiel: Sie ziehen im Januar 2025 aus, aber Ihr 8-jähriges Kind bleibt mit dem anderen Elternteil im Haus. Die Immobilie wurde 2023, 2024 und 2025 als Hauptwohnsitz genutzt - auch wenn Sie nicht mehr dort wohnten. Dann bleibt Ihr Anteil am Gewinn steuerfrei, auch wenn der Verkauf erst 2027 erfolgt.

Das ist eine wichtige Strategie. Aber: Sie müssen nachweisen können, dass das Kind tatsächlich dort lebt. Dazu brauchen Sie Meldebescheinigungen, Schulbescheinigungen, eventuell auch Zahlungsbelege für Strom oder Gas im Namen des verbleibenden Elternteils. Ohne Nachweise zählt das nicht.

Das sind:

Was nicht zählt: Reparaturen wie ein kaputter Heizkörper oder eine neue Farbe an der Wand. Das sind Instandhaltungskosten - die werden nicht abgezogen. Nur Verbesserungen, die den Wert langfristig steigern.

Beispiel: Sie haben die Wohnung 2015 für 250.000 € gekauft. Dazu kamen 15.000 € Nebenkosten. 2020 haben Sie eine neue Heizung für 18.000 € eingebaut. 2025 verkaufen Sie das Haus für 420.000 €. Die Verkaufskosten betragen 12.000 €.

Verkaufspreis: 420.000 €

Abzüge: 250.000 € + 15.000 € + 18.000 € + 12.000 € = 305.000 €

Gewinn: 115.000 €

Wenn Sie 50 % Anteil haben: 57.500 € steuerpflichtiger Gewinn. Darauf zahlen Sie Ihre persönliche Einkommensteuer - je nach Einkommen kann das bis zu 45 % sein. Das sind bis zu 25.875 € Steuern. Nur für einen Anteil.

Ein weiterer Trick: Manchmal ist es möglich, vor dem Auszug eine zweite Wohnung zu mieten - und so die eigene Nutzung aufrechtzuerhalten. Der Bundesfinanzhof hat entschieden, dass man zu einem Zeitpunkt in zwei Wohnungen wohnen darf, wenn der Auszug aus der gemeinsamen Immobilie nicht freiwillig, sondern durch die Trennung erzwungen ist. Das ist kein allgemeiner Tipp, aber in Einzelfällen eine rechtliche Option - wenn Sie vorher einen Anwalt konsultieren.

Das führt zu einer ungleichen Situation: Einer zahlt Steuern, der andere nicht. Und das, obwohl beide gleich viel in die Immobilie investiert haben. Das ist unfair - aber rechtlich so geregelt. Deshalb ist es wichtig, das im Rahmen der Vermögensauseinandersetzung zu berücksichtigen. Wenn der ausziehende Partner Steuern zahlen muss, sollte der andere Partner das in der Aufteilung des Verkaufserlöses berücksichtigen.

Deshalb: Wenn Sie vor der Scheidung eine Aufteilung im Grundbuch vornehmen, dann wissen Sie genau, wer was zahlt. Das vermeidet später Streit.

Ein Anwalt für Familienrecht kann Ihnen sagen, ob Sie die Möglichkeit haben, die Nutzung aufrechtzuerhalten - etwa durch eine zweite Wohnung oder eine rechtliche Konstruktion. Das kostet 300-500 €. Viel weniger, als wenn Sie später 20.000 € Steuern zahlen müssen.

Die steuerliche Belastung bei einem Notverkauf ist kein Nebeneffekt - sie ist ein zentraler Teil der Scheidungsplanung. Wer das ignoriert, zahlt später den Preis. Und der ist oft höher als der Wert der Immobilie selbst.

Nein. Der Verkauf ist steuerfrei, wenn die Immobilie im Verkaufsjahr und in den beiden vorherigen Jahren von einem der Ehegatten als Hauptwohnsitz genutzt wurde. Auch wenn der andere auszieht, bleibt die Steuerfreiheit bestehen - solange die Dreijahresfrist erfüllt ist. Zudem ist der Verkauf nach zehn Jahren Besitz generell steuerfrei.

Dann ist die Dreijahresfrist gebrochen. Der Verkauf erfolgt im Jahr nach Ihrem Auszug - und in diesem Jahr haben Sie die Immobilie nicht mehr selbst genutzt. Ihr Anteil am Gewinn ist steuerpflichtig, selbst wenn Sie 20 Jahre dort gewohnt haben. Die Bundesfinanzhof-Entscheidung vom Februar 2023 hat dies klar bestätigt.

Ein Verkauf zwischen Ehepartnern im Rahmen der Vermögensauseinandersetzung ist kein normaler Verkauf - er unterliegt anderen Regeln. Allerdings: Wenn der Verkauf nach der Trennung erfolgt und die Immobilie nicht mehr selbst genutzt wird, kann auch dieser Übergang steuerpflichtig sein. Die Steuerbehörden prüfen, ob die Immobilie tatsächlich noch als Hauptwohnsitz dient. Ein reiner Formularverkauf bringt nichts.

Nein. Das Ehegattensplitting gilt nur für das Einkommen in einem gemeinsamen Steuerjahr. Nach der Trennung wird jeder separat besteuert. Der Immobilienverkauf wird individuell berechnet - je nach Anteil am Eigentum und Nutzungsdauer. Das Splitting hat keine Auswirkung.

Nach dem Verkauf müssen Sie die Einkommensteuererklärung abgeben - meist bis zum 31. Juli des Folgejahres. Die Finanzbehörde prüft dann den Gewinn und sendet den Bescheid meist innerhalb von 6-12 Monaten. Bei komplexen Fällen - etwa bei Scheidung und Auszug - kann die Prüfung länger dauern. Halten Sie alle Unterlagen mindestens zehn Jahre auf.

Ich hab das vor zwei Jahren durchgemacht - total krass, wie schnell die Steuerfalle zuschnappt. Wir haben den Verkauf im selben Monat wie mein Auszug gemacht, sonst wär ich um 18k € ärmer geworden. Kein Spaß, Leute!