Wenn Sie eine finanzierte Immobilie verkaufen, bevor Ihr Darlehen abbezahlt ist, steht Ihnen eine unangenehme Überraschung bevor: die Vorfälligkeitsentschädigung. Diese Gebühr kann mehrere tausend Euro betragen - und viele Verkäufer wissen gar nicht, dass sie sie zahlen müssen, bis die Bank die Rechnung schickt. Dabei lässt sich die Entschädigung oft reduzieren, manchmal sogar komplett vermeiden. Hier erklären wir, wie sie entsteht, wie sie berechnet wird und was Sie wirklich tun können, um nicht übervorteilt zu werden.

Wenn Sie einen Immobilienkredit mit festem Zinssatz abschließen, rechnet die Bank mit den Zinseinnahmen über die gesamte Laufzeit. Wenn Sie den Kredit vorzeitig zurückzahlen - etwa weil Sie die Immobilie verkaufen - verliert die Bank diese Einnahmen. Die Vorfälligkeitsentschädigung ist der Ausgleich dafür. Sie ist nicht eine Strafe, sondern ein rechtlich zulässiger Schadensersatz.

Die Grundlage dafür ist § 490 Abs. 2 BGB. Die Bank muss aber nachweisen, dass sie tatsächlich einen finanziellen Schaden hat. Das bedeutet: Sie kann nicht einfach einen pauschalen Betrag verlangen. Die Höhe hängt vom aktuellen Zinsniveau ab. Wenn die Zinsen heute höher sind als bei Vertragsabschluss, ist die Entschädigung oft besonders hoch. Bei sinkenden Zinsen kann sie sogar entfallen.

Es gibt keine einheitliche Formel, aber die Berechnung folgt einem klaren Muster. Die Bank vergleicht Ihren ursprünglichen Zinssatz mit dem aktuellen Marktzins für ähnliche Kredite. Die Differenz multipliziert sie mit der Restschuld und der verbleibenden Laufzeit der Zinsbindung.

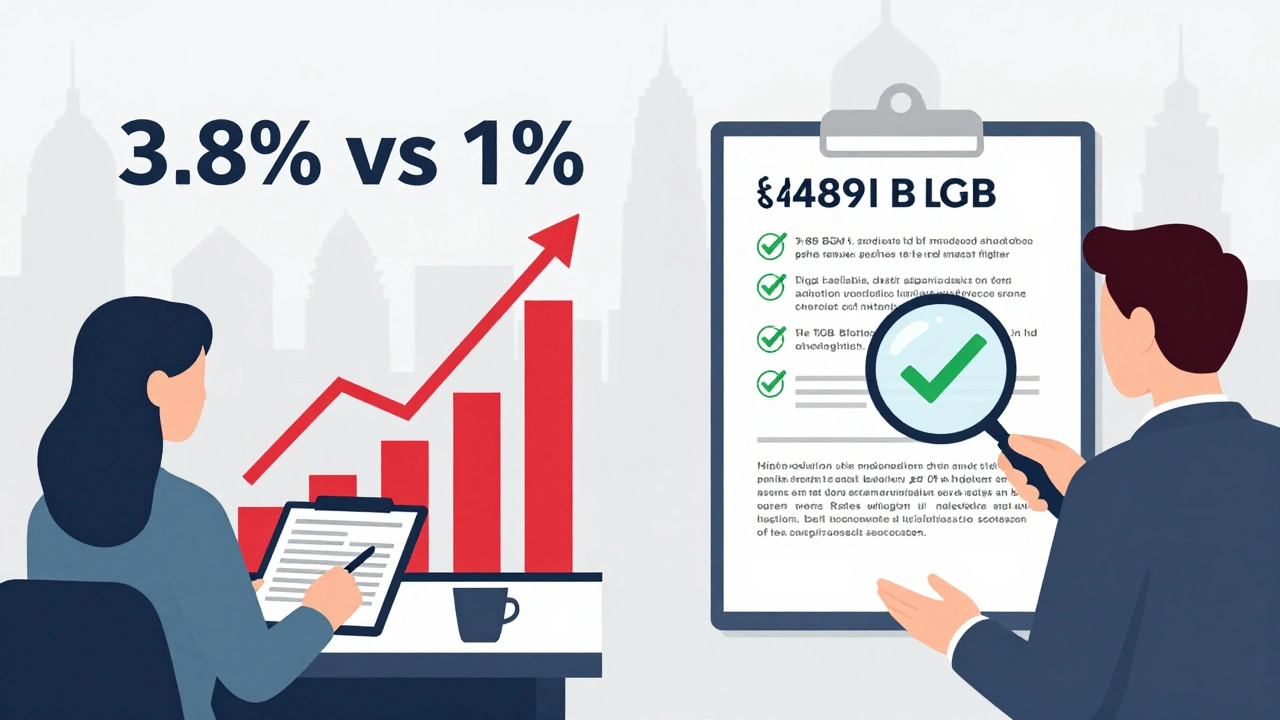

Ein konkretes Beispiel: Paul hat 2021 einen Kredit von 500.000 Euro zu 1 % Zinsen für 15 Jahre abgeschlossen. Jetzt, 2026, will er verkaufen. Die Restschuld beträgt 440.000 Euro. Der aktuelle Marktzins liegt bei 3,8 %. Die Bank berechnet die Differenz von 2,8 Prozentpunkten, multipliziert sie mit der Restschuld und der verbleibenden Zinsdauer von 9 Jahren. Das Ergebnis: rund 110.000 Euro Schadensersatzanspruch - aber nicht der volle Betrag. Die Bank muss den tatsächlichen Refinanzierungsaufwand nachweisen. In der Praxis liegt die Entschädigung oft zwischen 5 und 10 % der Restschuld.

Ein Fall aus der Praxis: Ein Kunde in München hatte 350.000 Euro Restschuld und eine verbleibende Zinsbindung von 8 Jahren. Die Bank verlangte 28.500 Euro - das sind 8,14 %. Nach Prüfung durch einen unabhängigen Experten stellte sich heraus: Die Bank hatte den aktuellen Refinanzierungszins falsch angesetzt. Die korrekte Entschädigung lag bei 19.200 Euro. Das sind fast 10.000 Euro weniger.

Nicht jeder Verkauf führt zu einer Entschädigung. Es gibt klare Ausnahmen:

Ja - aber nur unter bestimmten Bedingungen. Wenn Sie die Immobilie innerhalb von zehn Jahren nach dem Erwerb verkaufen, fällt die Spekulationssteuer an. Die Vorfälligkeitsentschädigung können Sie dann als Veräußerungskosten absetzen. Das reduziert Ihren steuerpflichtigen Gewinn.

Beispiel: Sie haben die Immobilie für 400.000 Euro gekauft und verkaufen sie nach 7 Jahren für 550.000 Euro. Ihre Kosten (Notar, Makler, Renovierung) betragen 20.000 Euro. Die Vorfälligkeitsentschädigung liegt bei 25.000 Euro. Ihre Gewinnspanne ist dann: 550.000 - 400.000 - 20.000 - 25.000 = 105.000 Euro. Ohne die Entschädigung wären es 130.000 Euro - das macht einen Unterschied von bis zu 5.850 Euro Steuer bei einem Steuersatz von 45 %.

Wichtig: Sie können die Entschädigung nicht als Werbungskosten absetzen, wenn sie aufgrund von Sondertilgungen entsteht, die nicht im Vertrag vereinbart waren. Und: Wenn Sie die Immobilie selbst bewohnt haben - und zwar im Jahr des Verkaufs und in den beiden Vorjahren - fällt die Spekulationssteuer gar nicht erst an. Dann ist die Entschädigung steuerneutral.

Die Deutsche Bundesbank und der Fachverband Deutscher Hypothekenbanken (FDH) haben in Studien von 2023 nachgewiesen: In 23 % der Fälle wird die Vorfälligkeitsentschädigung zu hoch berechnet. Der durchschnittliche Fehler liegt bei 4.200 Euro pro Kunde. Warum?

Ein weiterer Punkt: Viele Banken verlangen die Entschädigung, obwohl der Kreditnehmer eine neue Hypothek bei derselben Bank aufnimmt. Das ist rechtswidrig. Die Bank hat keinen Verlust, wenn sie das Geld weiterverleiht.

1. Prüfen Sie die Berechnung. Fordern Sie von der Bank die vollständige Rechnung mit allen verwendeten Zinsen, Restschulden und Laufzeiten. Vergleichen Sie sie mit dem aktuellen Marktzins für 10-jährige Festzinsdarlehen - der liegt aktuell (Dezember 2025) bei etwa 3,5 %.

2. Holen Sie eine unabhängige Prüfung ein. Ein Hypothekenexperte oder eine Verbraucherberatung kann die Berechnung in 2-3 Tagen überprüfen. Die Kosten dafür liegen meist unter 200 Euro - und sparen oft Tausende.

3. Verhandeln Sie. Zeigen Sie der Bank die Fehler auf. Viele Banken ziehen ihre Rechnung zurück, wenn sie merken, dass der Kunde informiert ist. Einige bieten sogar eine pauschale Reduzierung an, um den Verkauf nicht zu gefährden.

4. Prüfen Sie den Schuldnerwechsel. Manchmal ist es möglich, den Kredit auf den neuen Käufer zu übertragen. Die Bank muss zustimmen - aber sie darf keine Entschädigung verlangen, wenn der neue Schuldner gleichwertig oder besser bonitätsgesichert ist. Nur etwa 12 % der Banken akzeptieren das, aber es lohnt sich, zu fragen.

Die beste Strategie ist, sie gar nicht erst zu bekommen. Beim Abschluss des Kredits sollten Sie darauf achten:

Die Bundesregierung hat im Koalitionsvertrag vom Dezember 2021 angekündigt, die Vorfälligkeitsentschädigung zu reformieren. Der Entwurf sieht eine Obergrenze von 2 % der Restschuld vor - das wäre eine Senkung um 60 % im Durchschnitt. Derzeit (Dezember 2025) läuft der Gesetzesprozess. Bis 2026 könnte es eine Änderung geben.

Die Deutsche Bundesbank prognostiziert: Bei anhaltend hohen Zinsen wird die Zahl der Fälle mit Vorfälligkeitsentschädigung bis 2025 um 22 % steigen. Warum? Weil viele Eigentümer ihre Immobilien verkaufen, um günstigere Kredite aufzunehmen. Die Entschädigung ist also kein Auslaufmodell - sie wird aktueller denn je.

Die Vorfälligkeitsentschädigung ist kein unvermeidbares Übel. Sie ist eine Berechnung - und wie jede Berechnung kann sie falsch sein. Viele Verkäufer zahlen einfach, weil sie nicht wissen, dass sie rechtliche Spielräume haben. Wer die Zahlen kennt, wer die Gesetze versteht und wer eine unabhängige Prüfung in Anspruch nimmt, spart oft mehrere tausend Euro - und das bei einem Verkauf, bei dem ohnehin viele Kosten anfallen.

Wenn Sie verkaufen, holen Sie sich die Rechnung. Prüfen Sie sie. Verhandeln Sie. Und denken Sie beim nächsten Kredit: 10 Jahre Zinsbindung sind der beste Schutz - nicht 15 oder 20.

Keine Vorfälligkeitsentschädigung fällt an, wenn Sie den Kredit nach Ablauf der ersten 10 Jahre Zinsbindung ablösen (§ 489 BGB), wenn Sie die Immobilie innerhalb der ersten sechs Monate nach Kreditauszahlung verkaufen, wenn der aktuelle Marktzins unter Ihrem Vertragszins liegt, oder wenn Sie die Immobilie selbst bewohnt haben - und zwar im Jahr des Verkaufs und in den beiden Vorjahren.

Nein, Sie können die Vorfälligkeitsentschädigung nicht als Werbungskosten absetzen. Sie ist aber als Veräußerungskosten abziehbar, wenn die Immobilie innerhalb von zehn Jahren nach Anschaffung verkauft wird und die Spekulationssteuer anfällt. Dann reduziert sie Ihren steuerpflichtigen Gewinn.

Die durchschnittliche Vorfälligkeitsentschädigung liegt zwischen 5 und 10 % der Restschuld. In der Praxis variiert sie stark: Bei hohen Zinsen kann sie bis zu 12 % betragen, bei niedrigen Zinsen entfällt sie. Studien zeigen, dass in 23 % der Fälle die Banken zu viel verlangen - oft um durchschnittlich 4.200 Euro.

Ja, das nennt sich Schuldnerwechsel. Die Bank muss zustimmen, darf aber keine Entschädigung verlangen, wenn der neue Schuldner gleichwertig oder besser bonitätsgesichert ist. Nur etwa 12 % der Banken akzeptieren das - aber es lohnt sich, zu fragen, besonders bei größeren Banken oder Genossenschaftsbanken.

Weil viele Immobilienkredite zwischen 2015 und 2021 mit sehr niedrigen Zinsen (unter 1 %) abgeschlossen wurden. Der aktuelle Marktzins liegt bei etwa 3,5 %. Die Differenz ist groß - und die Banken verlangen einen hohen Ausgleich. Das trifft besonders Käufer, die vor 2020 gekauft haben und jetzt verkaufen.

Die Bank kann die Ablösung des Kredits verweigern. Das bedeutet: Sie können die Immobilie nicht vollständig verkaufen, weil das Grundbuch nicht gelöscht wird. In der Praxis führt das zu Verzögerungen, Rechtsstreitigkeiten oder sogar zum Scheitern des Verkaufs. Es ist kein Risiko, das sich lohnt - besser die Entschädigung prüfen und ggf. zahlen, aber nur den korrekten Betrag.

Die Bank hat mir 18.000 Euro verlangt – nach Prüfung durch einen Experten waren’s nur 9.200. Einfach die Rechnung anfordern und nicht zahlen, bevor du nicht sicher bist.

Endlich mal ein Artikel, der nicht nur Angst macht, sondern Lösungen zeigt. Ich hab’s vor zwei Jahren auch durchgemacht – und hab’s nur deswegen überlebt, weil ich den 10-Jahres-Regel kannte. Wer nach 10 Jahren verkauft, hat das beste Los. Einfach so.

Und ja: Sondertilgung ist dein bester Freund. Selbst wenn die Bank nur 3 % erlaubt – nutz sie jedes Jahr. Kleine Schritte, große Wirkung.

Die Banken lügen. Punkt. 🤡 Die Bundesbank sagt 23% zu viel – aber ich sag: 90% sind manipuliert. Die haben einen Algorithmus, der absichtlich hohe Zinsen annimmt. Warum? Weil sie wissen, dass 80% der Leute nicht prüfen. Das ist System. Und du bist der Wurm im Apfel, wenn du fragst.

Und die Regierung? Die macht seit 2021 nur Fotos von sich mit Kreditverträgen. Nichts passiert. Vertrau keinem, der ‘Koalitionsvertrag’ sagt.

Ich hab als Immobilienberater seit 2018 über 200 Fälle begleitet – und jedes Mal war die Bank die größte Überraschung. Nicht weil sie böse sind, sondern weil sie oft selbst nicht wissen, wie sie richtig rechnen.

Der Trick? Frag nach dem ‘Refinanzierungszins’ – nicht nach der ‘Differenz’. Die meisten Mitarbeiter kennen den Unterschied nicht. Wenn du den Begriff sagst, wird’s plötzlich ernst.

Und wenn du den Kredit auf den Käufer überträgst? Ja, das geht. Aber nur, wenn du die Bank nicht als Feind siehst. Sondern als Partner. Ich hab’s zweimal erlebt – und beide Male hat die Bank gesagt: ‘Oh, das wussten wir gar nicht.’

Sei nicht aggressiv. Sei einfach präzise. Und du gewinnst.

Es ist unerträglich, wie leichtfertig hier über rechtliche Ansprüche gesprochen wird. § 489 BGB ist kein Spielzeug, und die Vorfälligkeitsentschädigung ist kein ‘Kostenfaktor’, den man einfach ‘verhandelt’. Es ist ein gesetzlich verankertes Schadensersatzrecht, das die wirtschaftliche Integrität des Kreditwesens sichert.

Wer sich auf ‘Experten’ verlässt, um den Banken Geld abzunehmen, handelt nicht nur unethisch – er gefährdet das Vertrauensverhältnis, das die gesamte Finanzwelt trägt.

Die Banken berechnen nicht ‘zu viel’. Sie berechnen korrekt – und wer dies infrage stellt, sollte sich fragen, ob er die Grundlagen des Bürgerlichen Rechts versteht.

Hey, Leute – ich hab’s gerade mit einem Kunden durchgenommen: Vorfälligkeitsentschädigung = nicht automatisch eine Strafe, sondern ein Zinsrisiko-Transfer. Wenn du das verstehst, wird’s leicht.

Stell dir vor: Du hast 2020 1% gezahlt. Jetzt ist der Markt bei 3,5%. Die Bank hat dein Geld nicht mehr ‘günstig’ weiterverleihen können. Also: Schaden. Aber: Wenn sie es an jemand anderen mit 4% verleiht? Kein Schaden. Punkt.

Dein Job: Zeig’s der Bank. Sag: ‘Ich habe den aktuellen Zins von XYZ-Bank als Referenz – passt das?’ Die meisten wissen nicht, wie sie antworten. Und dann kippt’s.

Und ja – 10 Jahre Zinsbindung ist der einzige echte Schutz. Alles andere ist Taktik. Aber Taktik ohne Grundlage ist nur Glücksspiel.

Ich hab vor 3 Jahren meine Wohnung verkauft – und war total panisch wegen der Entschädigung. Hab dann einen kostenlosen Beratungstermin bei der Verbraucherzentrale gemacht. Der Typ hat die Rechnung in 20 Minuten zerlegt.

Die Bank hatte die Laufzeit falsch berechnet – sie hat vom Vertragsbeginn an gezählt, nicht vom Auszahlungsdatum. 12.000 € weniger. Ich hab fast geweint.

Keine Angst. Nichts ist so kompliziert, wie es klingt. Einfach fragen. Einfach prüfen. Einfach nicht zahlen, bevor du nicht sicher bist.

Und wenn du unsicher bist: Hol dir Hilfe. Es gibt Leute, die das jeden Tag machen. Die kosten nicht viel – aber sparen dir Tausende.

Ich hab’s gerade nochmal nachgelesen: § 490 Abs. 2 BGB, § 489 BGB, Refinanzierungszins, Restschuld, Laufzeit – alles korrekt dargestellt. Aber: Viele vergessen, dass die Bank auch den ‘Zinsvorteil’ berücksichtigen muss, wenn sie das Geld an andere vergibt – und das tun die selten. Und dann gibt’s noch die ‘Abzugsfähigkeit’ als Veräußerungskosten – das ist ein riesiger Hebel, den kaum jemand kennt.

Und wer sagt, dass man keine Sondertilgung hat? Dann prüf den Vertrag nochmal – oft steht’s im Kleingedruckten. Und wenn du den Kredit auf den Käufer überträgst – ja, das ist möglich – aber nur, wenn die Bonität gleich ist. Und die Bank muss zustimmen – aber sie darf keine Entschädigung verlangen. Das ist Gesetz. Und das wissen viele nicht.

Die Formulierung ‘Vorfälligkeitsentschädigung ist kein Strafzuschlag’ ist korrekt – aber irreführend, wenn man nicht ergänzt, dass sie dennoch als ‘verdeckte Strafe’ wahrgenommen wird, weil sie oft unverhältnismäßig hoch ausfällt. Die juristische Definition ist präzise, die praktische Anwendung oft willkürlich.

Der Hinweis auf § 489 BGB ist zentral: Nach zehn Jahren ist das Recht zur außerordentlichen Kündigung ohne Entschädigung unverzichtbar – und wird zu oft ignoriert. Wer einen 15- oder 20-jährigen Zinsbindungsvertrag abschließt, unterschreibt implizit ein Risiko, das er nicht versteht.

Die steuerliche Absetzbarkeit als Veräußerungskosten ist korrekt, aber nur unter der Voraussetzung, dass die Immobilie nicht als Hauptwohnsitz genutzt wurde. Hier wäre eine präzisere Formulierung: ‘Wenn die Spekulationsfrist von zehn Jahren nicht abgelaufen ist und die Immobilie nicht als Hauptwohnsitz bewohnt wurde, kann die Entschädigung als Veräußerungskosten abgesetzt werden.’

Und: ‘23 % zu viel’ ist eine Studienzahl – nicht eine Gesetzesvorgabe. Die Banken haben Recht, wenn sie korrekt rechnen. Die Fehler liegen bei der Anwendung – nicht im Gesetz.

Ah ja, die deutsche Finanzwelt: Wo man 10 Jahre lang 1% Zins zahlt, und dann, wenn man endlich verkaufen will, die Bank sagt: ‘Oh, wir haben ein Problem – wir haben das Geld ja nicht mehr zu 1% verleihen können.’

Und dann kommt der ‘Experte’ und sagt: ‘Aber du kannst das Geld ja auch nicht mehr zu 1% aufnehmen!’

Ich lache. 🤡

Die Banken haben 2020 noch 1% Zinsen angeboten – und jetzt erwarten sie, dass wir uns freuen, wenn sie uns 3,5% verlangen. Das ist nicht ‘Markt’, das ist ‘Raubtierkapitalismus mit Anwalt’.

Und ja – 12% der Banken akzeptieren Schuldnerwechsel? Ich sag: 12% sind zu viel. Sie sollten alle zwingend verpflichtet sein. Aber nein – lieber 10.000 Euro von einem Rentner abkassieren, der nicht weiß, dass er recht hat.

Die Vorfälligkeitsentschädigung – ein Spiegel der Zeit: wo Vertrauen in Institutionen verloren ging, entstand eine neue Form der ökonomischen Melancholie.

Ich hab gerade die Rechnung von meiner Bank gesehen – die hat den Zins von 2021 als Referenz genommen, obwohl der Kredit erst 2022 ausgezahlt wurde. Hab’s ihr geschickt – sie hat die Summe um 14.000 € reduziert. Einfach zeigen, dass man’s versteht. Keine Aggression. Nur Fakten.